Denda Telat Bayar Pajak PPh Pasal 4 Ayat 2 – Banyak orang mengenal sebutan PPh final ataupun PPh Pasal 4 ayat 2 namun kurang mengetahui kegunaannya. Pada dasarnya PPh Pasal 4 ayat 2 dikenakan untuk badan maupun pribadi terhadap jenis penghasilan yang didapatkan dengan sifat potongan final.

PPh final memiliki tarif yang berbeda untuk tiap jenis penghasilan sehingga wajib diperhatikan. Arti final dari PPh Pasal 4 ayat 2 adalah potongan pajak dilakukan satu kali saja dalam periode masa pajak sesuai pertimbangan kepastian, kesederhanaan, kemudahan serta pengenaan pajak dan berbagai pertimbangan lain.

Layaknya DENDA TELAT LAPOR PPH 23, wajib pajak akan dikenakan biaya keterlambatan dan juga bunga sesuai tempo pembayarannya. Saat pajak PPh Pasal 4 ayat 2 dikenakan pada transaksi dari perseorangan dan perusahaan maka pihak penerima penghasilan wajib menanggung beban pajaknya.

Pada dasarnya untuk denda telat bayar pajak PPh Pasal 4 ayat 2 hampir serupa dengan PPh 21 maupun 23. Hanya pada bagian pengenaan wajib pajak yang memiliki sistem berbeda sehingga wajib diperhatikan.

Beberapa bbjek pajak PPh Pasal 4 ayat 2 mencakup peredaran bruto, bunga dari deposito, hadiah atau undian, transaksi saham, pengalihan aset, serta jenis pendapatan tertentu. Untuk lebih jelas mengenai denda telat bayar pajak PPh Pasal 4 ayat 2 simak ulasan Prosesbayar.com berikut.

Denda Telat Bayar Pajak PPh Pasal 4 ayat 2

Denda telat bayar pajak PPh Pasal 4 ayat 2 setelah jatuh tempo dikenakan sanksi administrasi bunga sebesar 2% (dua persen) per bulan. Perhitungan denda dimulai dari tanggal jatuh tempo sampai pelunasan pajak.

Selain itu ada juga denda telat lapor PPh Pasal 4 ayat 2 dimana dikenakan biaya sebesar Rp.100.000 per SPT. Semuanya sudah disesuaikan dengan aturan undang undang dari pemerintah Indonesia.

| Denda Telat Lapor | Denda Bunga Telat Bayar |

|---|---|

| Rp.100.000 | 2% per bulan dari nominal pajak terutang |

Perhitungan Denda

Sebagai contohnya misalnya sebuah UMKM mengalami keterlambatan lapor dan bayar PPh Pasal 4 ayat 2. Pajak terhutang yang dimiliki sebesar Rp.20.000.000 dan sampai 3 bulan tidak melunasi.

Secara otomatis pada bulan pertama UMKM dikenakan denda telat lapor SPT sebesar Rp.100.000. Kemudian untuk perhitungan denda telat bayar selama 3 bulan akan seperti berikut ini.

| Nominal | Perhitungan |

|---|---|

| Pajak Terhutang | Rp.20.000.000 |

| Telat Bayar | 3 Bulan |

| Denda telat lapor SPT masa | Rp.100.000 |

| Denda telat bayar | (Rp.20.000.000 x 2%) x 3 bulan = Rp.1.200.000 |

| Total Denda | Rp.1.200.000 + Rp.100.000 = Rp.1.300.000 |

Cara Bayar Denda Pajak PPh Final Pasal 4 ayat 2

Berikutnya adalah cara untuk membayar denda dari PPh final yang ditunggak oleh perusahaan. Sebelumnya kalian perlu menghitung terlebih dahulu dendanya memakai cara diatas, selanjutnya tinggal membuat kode biling untuk membayarnya.

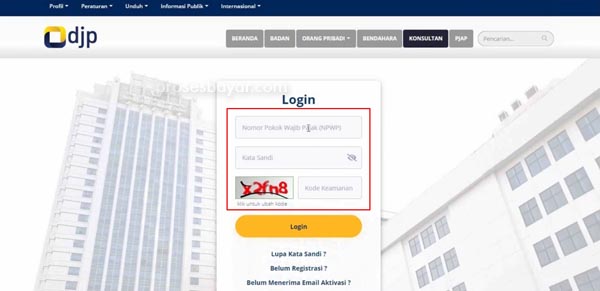

1. Kunjungi halaman djponline.pajak.go.id kemudian masukkan NPWP perusahaan, email dan juga kode keamanan.

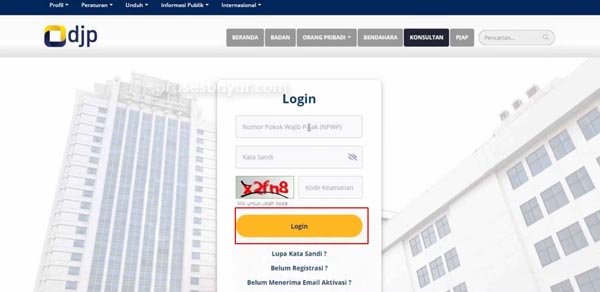

2. Kemudian lanjutkan dengan menekan tombol Login untuk masuk

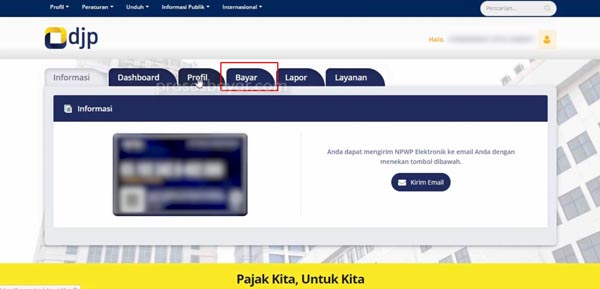

3. Pada menu utama muncul informasi wajib pajak, lanjutkan dengan masuk ke tab Bayar

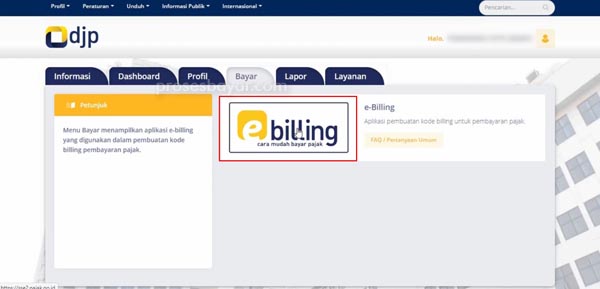

4. Tampil menu baru, silahkan kamu tekan gambar e-billing untuk membuat kode bayar.

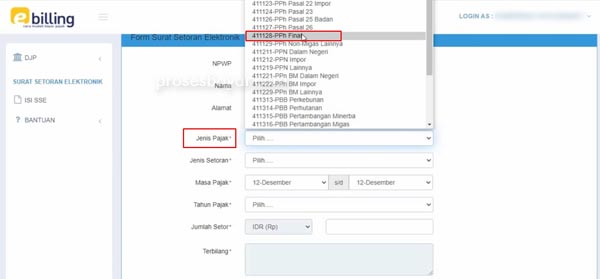

5. Muncul form surat setoran elektronik, langsung saja menuju ke jenis pajak kemudian tekan menu dropdown. Tampil pilihan, silahkan kalian pilih 411128-PPh Final

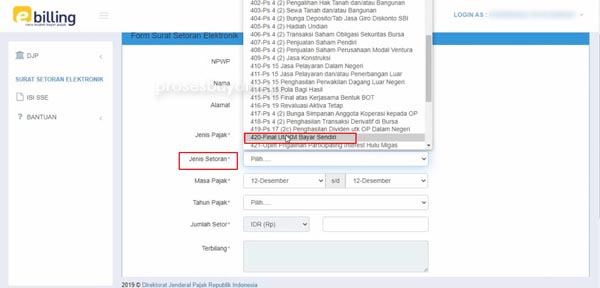

6. Kemudian dibagian jenis setoran pilih 420-Final UMKM Bayar Sendiri

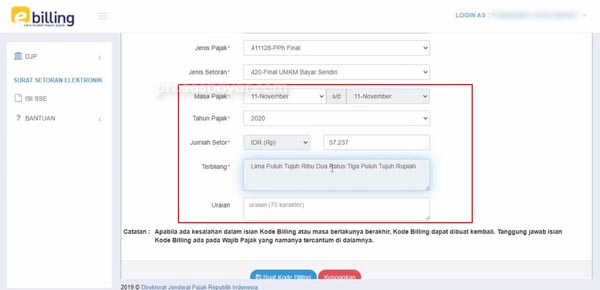

7. Dibawahnya kalian isi masa pajak, tahun, jumlah setoran, terbilang dan di uraian isi dengan denda PPh Pasal 4 ayat 2.

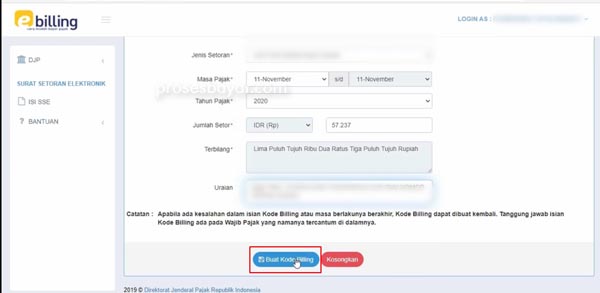

8. Apabila semua informasi yang dimasukkan sudah benar tekan Buat Kode Billing

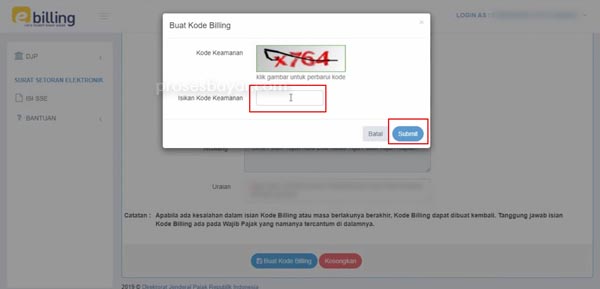

9. Lanjutkan dengan mengetikkan kode keamanan dilayar, lanjutkan menekan Submit

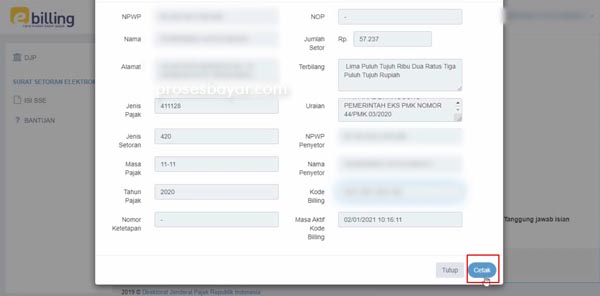

10. Cek kembali form surat elektronik dan pastikan semuanya benar, tekan tombol Cetak

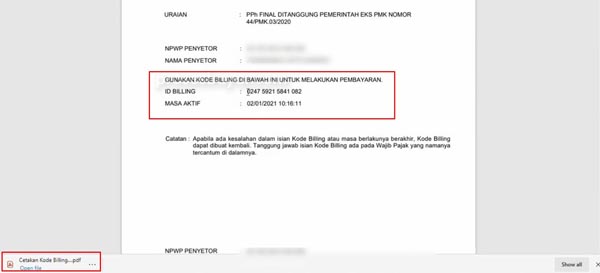

11. Secara otomatis kamu akan mendownload file cetakan kode biling berformat .pdf. Lanjutkan membukanya, dibagian bawah terdapat kode billing yang dapat kamu gunakan dengan masa aktif maksimal 1 bulan.

12. Gunakan kode billing untuk bayar denda melalui ATM, internet, SMS ataupun mobile banking.

Kesimpulan

Memang pajak PPh Pasal 4 ayat 2 dikenakan terhadap penghasilan tertentu yang memiliki sifat final, namun untuk perhitungan dendanya sama saja dengan PPh lainnya. Sudah sewajarnya kita mengetahui STATUS KEWAJIBAN PERPAJAKAN supaya dapat dengan mudah memperhitungkan denda ketika telat bayar.